Börsengänge und ihre Auswirkungen

In einer Serie mit dem BMUB präsentieren wir Projekte aus der Bauforschung. In Teil 31 geht es um börsennotierte Wohnungsunternehmen als neue Akteure auf dem Markt.

Das BBSR hat im Rahmen eines Forschungsprojekts die Gruppe der privatwirtschaftlichen börsennotierten Wohnungsunternehmen untersucht. Ausgangspunkt für die Studie war das in den letzten Jahren stark ausgeprägte Wachstum dieser Anbietergruppe mit Ende 2015 fast 900.000 Wohnungen im Eigenbestand durch Börsengänge, Übernahmen und einer Reihe weiterer Portfoliotransaktionen.

Hintergrund und Ziele

Die großen Veränderungen auf der Angebotsseite des deutschen Mietwohnungsmarktes seit den 1990er Jahren, darunter vor allem auch die großen Übernahmen von ehemals gemeinnützigen Wohnungsbeständen bzw. -unternehmen durch Finanzinvestoren bilden den Hintergrund für das Forschungsvorhaben. Viele dieser Unternehmen sind inzwischen an die Börse gebracht worden. Als Folge der Börsengänge und des nachfolgenden Aktienhandels ist die Kontrolle über die Wohnimmobilien-Aktiengesellschaften von den Primärinvestoren in andere Hände übergegangen.

Ziel der Studie war es, einen Überblick über Entstehungshintergründe, die bisherige Entwicklung und die Bedeutung börsennotierter Wohnungsunternehmen zu geben. Ebenfalls im Fokus standen Hintergründe und Motive der Börsengänge und die dadurch ausgelösten Veränderungen der Kontroll- und Eigentumsverhältnisse. Außerdem bestand Klärungsbedarf hinsichtlich der Änderungen im operativen Verhalten der Unternehmen und den Auswirkungen dieser Veränderungen. Schließlich ging es darum, welche Chancen und Risiken der Bedeutungszuwachs börsennotierter Wohnungsunternehmen birgt. Das von BBSR und BMUB initiierte und konzipierte Forschungsprojekt wurde von der Hochschule Zittau/Görlitz, Institut für Transformation, Wohnen und Soziale Raumentwicklung (TRAWOS) durchgeführt.

Bedeutung der börsennotierten

Wohnungsunternehmen

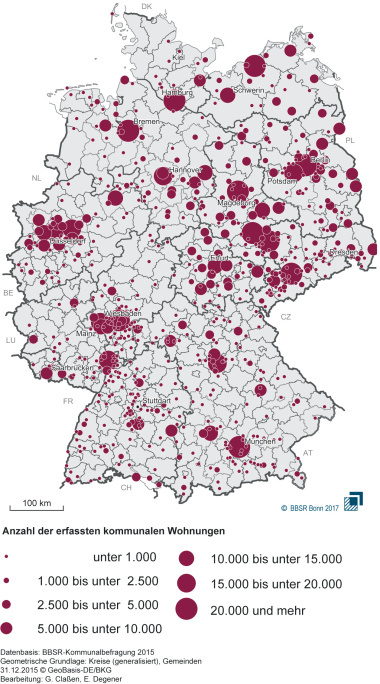

Die Bedeutung der börsennotierten Wohnungsunternehmen für die Wohnungsmärkte hat in den letzten Jahren (Stand Ende 2015) deutlich zugenommen. Neben dem Wachstum durch die Börsengänge selbst gab es auch Zukäufe aus dem nicht-börsennotierten Bereich. Insgesamt hat sich die Struktur des börsennotierten Angebotssegmentes durch intrasektorale Übernahmetransaktionen in den letzten Jahren erheblich gewandelt. Ende 2015 haben die neun größeren börsennotierten Aktiengesellschaften fast 900.000 Mietwohnungen im Eigenbestand. Das entspricht rund 3,8% des Mietwohnungsbestandes in Deutschland. 2015 besitzen drei börsennotierte Vermieter jeweils eine sechsstellige Zahl von Wohnungen – insbesondere ein Ergebnis einer Kette von Übernahmen innerhalb dieser Anbietergruppe mit Schwerpunkt auf die Jahre 2013 bis 2015.

Trotz des starken Wachstums in den letzten Jahren ist eine prägende Wirkung der börsennotierten Wohnungsunternehmen auf den Gesamtmarkt zum Stand Ende 2015 nicht festzustellen. Allerdings sind die Bestände der börsennotierten Vermieter räumlich in größeren Städten und dort wiederum in bestimmten Quartieren konzentriert. Besonders hohe Marktanteile dieser Akteure sind in Berlin, Nordrhein-Westfalen und Sachsen festzustellen.

Börsengänge und Übernahmen: Motive und Rahmenbedingungen des Kapitalmarktes

Zentrales Motiv für die Börsengänge war die Liquidation der Investments der Primärinvestoren. Die Handelbarkeit der Anteile an der Börse hat Übernahmetransaktionen ermöglicht, die im Ergebnis zu einer erheblichen Konzentration innerhalb der Anbietergruppe der börsennotieren Wohnungsunternehmen geführt haben. Die Übernahmen waren insbesondere durch erwartete Effizienzsteigerungen (Synergien) sowie durch die Aussicht auf weiter steigende Immobilienpreise motiviert. Die Konsolidierungsprozesse haben im weiteren Verlauf eine spürbare Eigendynamik entfaltet.

Die Übernahmetransaktionen wurden mit Hilfe des Kapitalmarktes finanziert, z.B. mittels Anleihen oder Beteiligungsfinanzierungsinstrumenten. Da Anleihen und mehr noch Kapitalerhöhungen spezifische Instrumente börsennotierter Gesellschaften sind, ist der Börsengang eine fast zwangsläufige Voraussetzung für die beobachteten externen Wachstumsprozesse dieser Wohnungsunternehmen. Die untersuchten Unternehmen nutzten den Kapitalmarktzugang jedoch in sehr unterschiedlichem Maße. Wenn sie ihn genutzt haben, dann fast nur zum Zwecke der Übernahmefinanzierung. Bestandsinvestitionen wurden größtenteils aus dem laufenden Cashflow, mit klassischen Hypothekendarlehen oder mit KfW-Darlehen finanziert.

Eigentümerseite der Unternehmen –

Veränderungen durch die Börsengänge

Die Börsengänge und der nachfolgende Börsenhandel haben zu einer anhaltenden Veränderung der Kontroll- und Eigentumsverhältnisse geführt. Die während der Unternehmensgründungen, Neuausrichtungen und Übernahmen bestimmenden Eigentümer (Primärinvestoren) sind fast alle aus ihren Investments ausgestiegen. Die börsennotierten Wohnungsunternehmen sind zum Untersuchungszeitpunkt (Ende 2015) ganz überwiegend Publikums-AGs mit hohen Streubesitzanteilen von durchschnittlich ca. 70% der Marktkapitalisierung.

Aus den gewandelten Kontroll- und Eigentumsverhältnissen – und nicht zuletzt aus den relativ hohen Streubesitzquoten – ergeben sich für die Unternehmensorgane und besonders für die Vorstände größere Spielräume für eigenständiges unternehmerisches Handeln.Auf der anderen Seite bewegen sich börsennotierte Wohnungsunternehmen und ihre Vorstände in einem hochtransparenten Umfeld (Berichtspflichten, Ratings ihrer Anleiheemissionen, Analystenberichte), das mögliche Defizite in der Performance offen legt und insofern sanktionieren kann.

Operatives Verhalten

Die börsennotierten Wohnungsunternehmen setzen eine breite Palette von Werthebeln zur betriebswirtschaftlichen Optimierung ein. Sie optimieren insbesondere ihre Erlöse, Geschäftsprozesse, Investitionen und Portfoliostrategien:

Gemeinsam ist den börsennotierten Anbietern, mehrere Werthebel gleichzeitig zu aktivieren und einzelne davon zum Teil sehr weit auszureizen. Außerdem gibt es Gemeinsamkeiten hinsichtlich ihrer Orientierung auf Expansion, Größe und hohe Marktanteile. Sie haben bessere Voraussetzungen für externes Wachstum, weil sie abhängig von der Kapitalmarktsituation über ergiebige Instrumente der Beteiligungs- und Anleihefinanzierung verfügen, die den anderen Anbietergruppen nicht offenstehen. Die Unternehmensgröße kann in diesem Zusammenhang als ein wertschaffendes Merkmal angesehen werden, da mit zunehmender Größe eines Wohnungsbestandes die Spezialisierung und Arbeitsteilung weiter vorangetrieben werden kann. Größe ist auch eine unabdingbare Voraussetzung für das effiziente Insourcing von Prozessen.

Einschätzung der wirtschaftlichen

Verfassung und Risiken

Im Hinblick auf die Risikoexposition der börsennotierten Wohnungsunternehmen wurde festgestellt, dass sich die Risiken aufgrund stabilerer Finanzierungsbedingungen und einer langfristigeren Orientierung verringert haben. Sie sind insgesamt deutlich stabiler und weniger riskant finanziert als vor den Börsengängen. Das günstige Umfeld an den Immobilien- und Kapitalmärkten, die betriebswirtschaftlichen Optimierungen und tw. auch die langfristigere Orientierung der Unternehmen sind wichtige Gründe für die aktuell überwiegend gute bis sehr gute wirtschaftliche Verfassung der meisten börsennotierten Wohnungsunternehmen. Risiken bestehen allerdings in der hohen Abhängigkeit von den Entwicklungen auf dem Kapitalmarkt. Diese Abhängigkeit ist bei den anderen Vermietergruppen in geringerem Maße vorhanden.

Resümee

Aufgrund der zum Teil sehr unterschiedlichen Geschäftsmodelle der börsennotierten Wohnungsunternehmen ist eine übergreifende Einschätzung derzeit kaum möglich. Da zudem eine Reihe von großen Unternehmen erst vor kurzem an die Börse gegangen ist, ist der Beobachtungszeitraum für verlässliche Aussagen über das zukünftige Verhalten der Unternehmen auch unter veränderten Rahmenbedingungen noch zu kurz. Ob die aus dem operativen Verhalten resultierenden Risiken die Chancen überwiegen oder umgekehrt, ist eine Frage der individuellen Perspektive und der Gewichtung der Argumente. Dabei ist zwischen den einzelnen Unternehmen zu differenzieren, denn es gibt wahrnehmbare Unterschiede im Verhalten gegenüber den wesentlichen Stakeholdergruppen.

Insgesamt ist das Segment der börsennotierten Wohnungsunternehmen zum Stichtag der Untersuchung Ende 2015 nicht groß genug, um den Wohnungsmarkt in Deutschland prägen zu können. Indirekte Auswirkungen könnten sich allerdings ergeben, wenn andere Anbietergruppen beginnen, ihre Geschäftsmodelle und Wertsteigerungsstrategien nachzuahmen.

Christoph Zander, ProjektleiterBundesinstitut für Bau-, Stadt- und Raumforschung (BBSR) im Bundesamt für Bauwesen und Raumordnung (BBR) Referat II 13 - Wohnungs- und Immobilienwirtschaft